e-Taxを利用して確定申告しよう!

確定申告・・・それは儚い・・・^^;

昨年1年間(1/1~12/31)の所得を計算し、2/16~3/15の1ヶ月の間に税務署に申告し、しかるべき税額を納税するという、FX/CFDプレーヤーとして避けては通れない儀式、、、それが「確定申告」なのです。

確定申告は定められた用紙に手書きして税務署に提出するのが一般的でしたが、最近ではe-Taxという自宅に居ながらにして確定申告できる便利な環境が整ってきました。

ここではe-Taxを用いた確定申告の流れをご紹介致します。

e-Taxで確定申告するためにはマイナンバーカード及びICカードリーダーが必要です。

もし用意されていない方は下記リンクを参考に準備しましょう!

各証券会社で昨年1年間の損益表を入手

まずは各証券会社で昨年1年間の損益表を入手しましょう!

各証券会社での入手方法に関しては下記リンクを参照下さい。

FXとCFDは損益を合算できますので、全ての証券会社から損益表をダウンロードしたら、プラスマイナス全て足し合わせて合算しましょう。

もしその結果が20万円を下回っていれば基本的に確定申告する必要はありません。

ただし損失を出した(合算額がマイナス)場合は確定申告することにより以降3年間は繰越控除の対象になりますので必ず確定申告するようにしましょう!

e-Taxの事前準備セットアップ

さてそれでは早速確定申告、、、といきたいところですが、何事もまずは事前準備が必要です。

下記リンクからルート証明書や署名送信モジュール、JPKI利用者ソフトといったアプリケーションをインストールし、e-Taxの環境を整えましょう。

e-Taxを利用した確定申告フロー

e-Taxの環境が整ったらいよいよ確定申告スタートです。

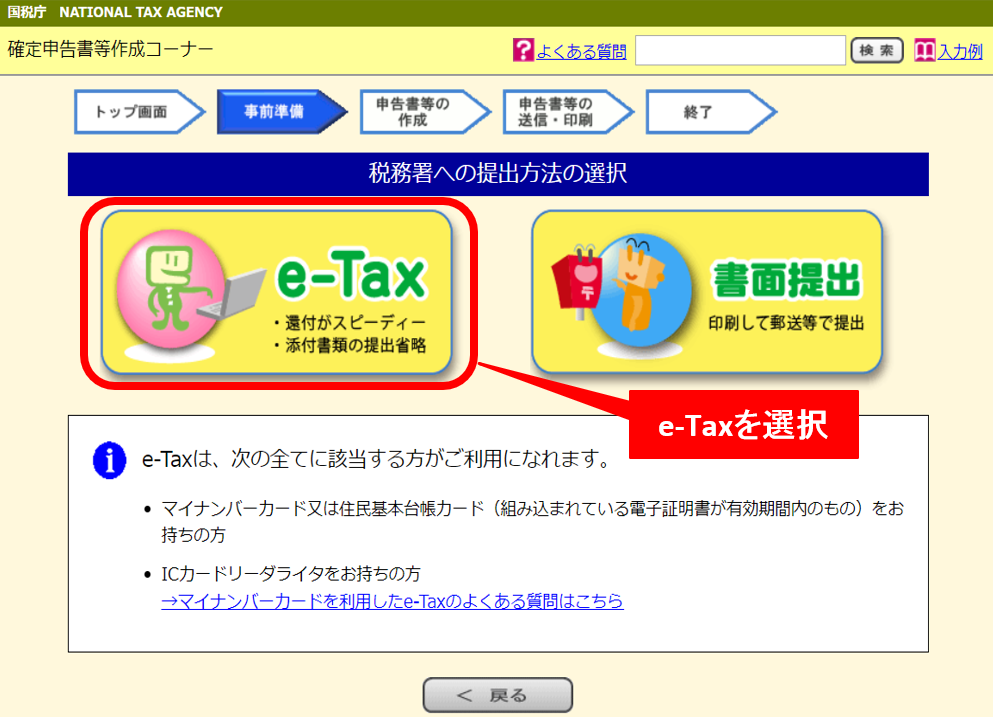

まずは国税庁の確定申告書作成コーナーへ移動しましょう。

そこのトップ画面上にある「作成開始」をクリックします。

「e-Tax」をクリックします。

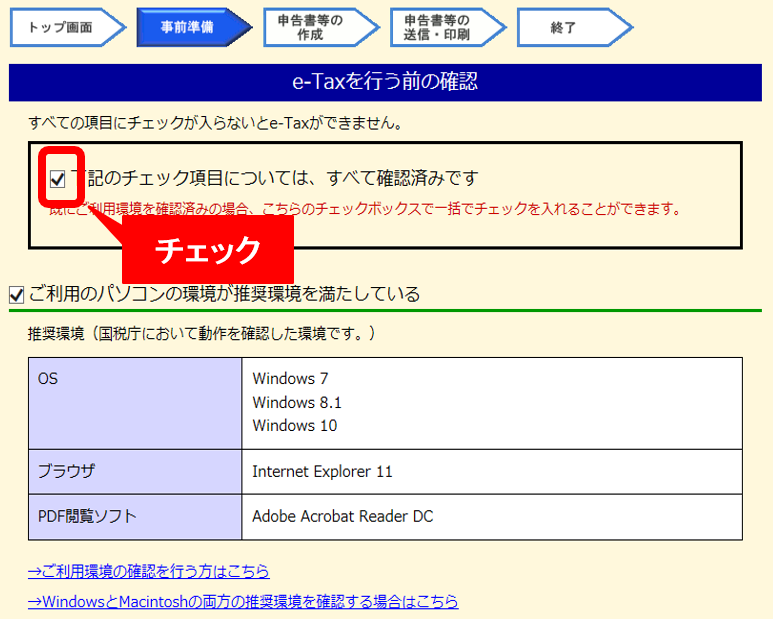

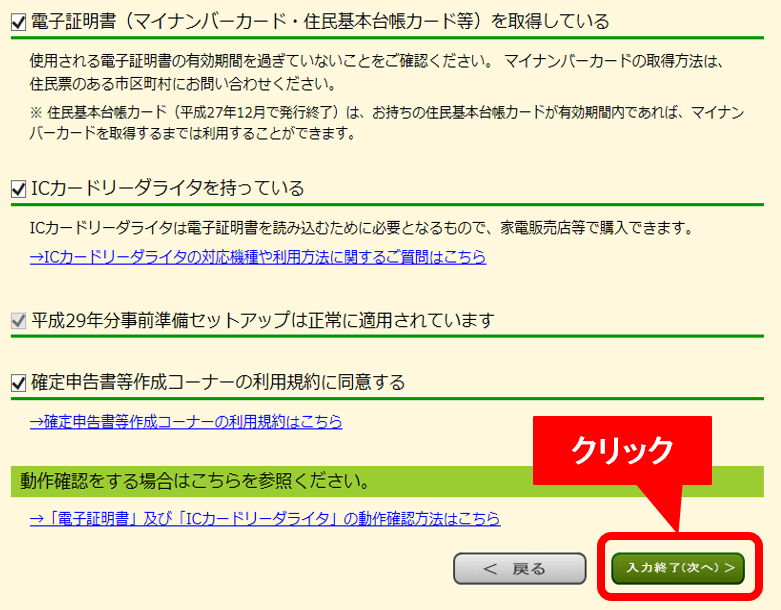

e-Taxを利用する事前準備としてチェック項目の確認を行います。

全ての項目にチェックが入らないとe-Taxが出来ませんので注意しましょう。

全ての項目をチェックしたら「入力終了(次へ)」をクリックします。

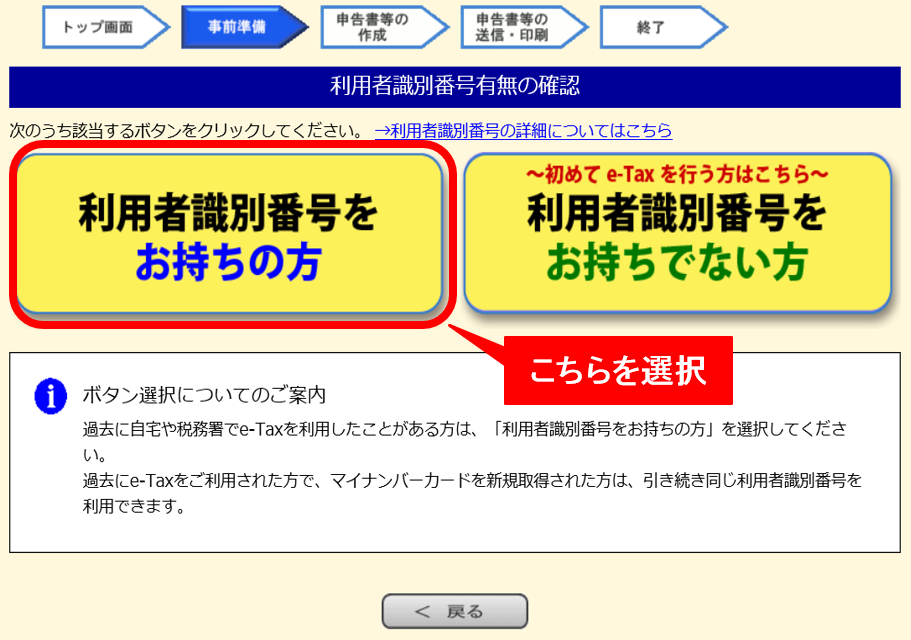

「利用者識別番号をお持ちの方」をクリックします。

初めてe-Taxを行う方で利用者識別番号をお持ちでない方は「利用者識別番号をお持ちでない方」をクリックし利用者識別番号をまずは取得しましょう。

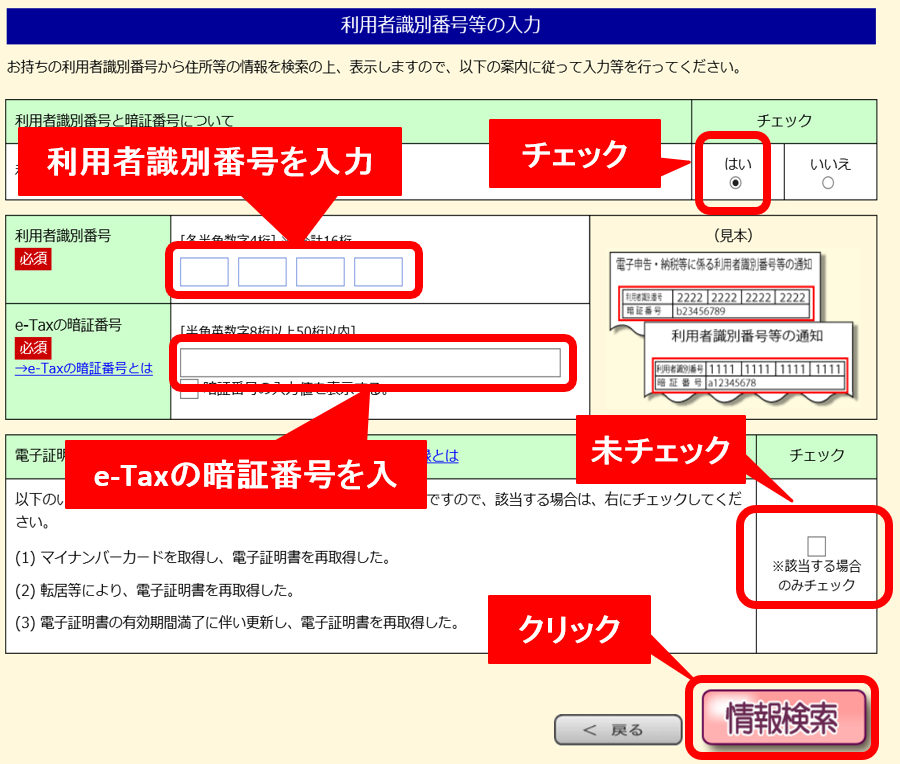

利用者識別番号とe-Taxの暗証番号を入力後、「情報検索」をクリックします。

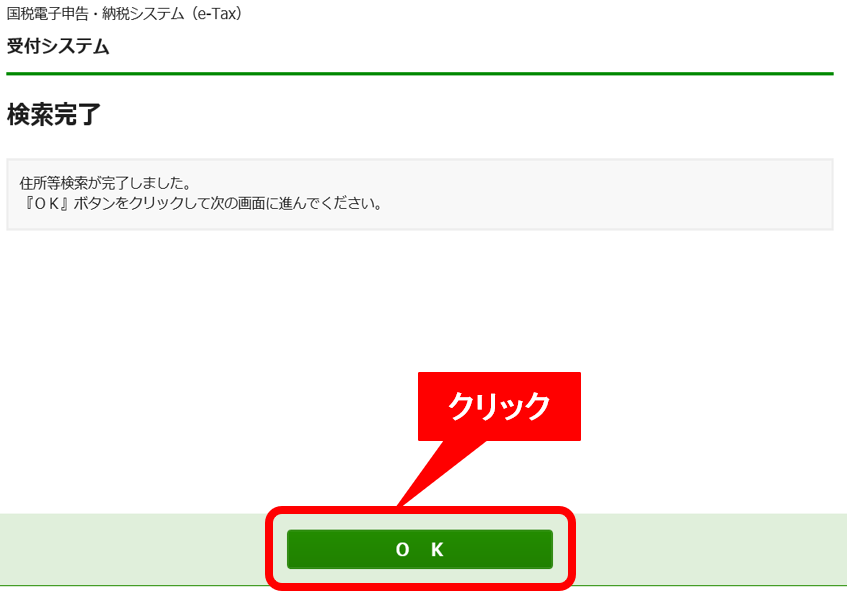

住所等検索が完了するので「OK」をクリックします。

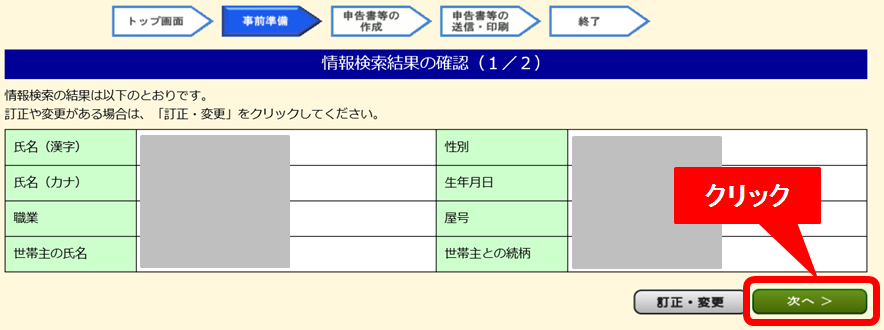

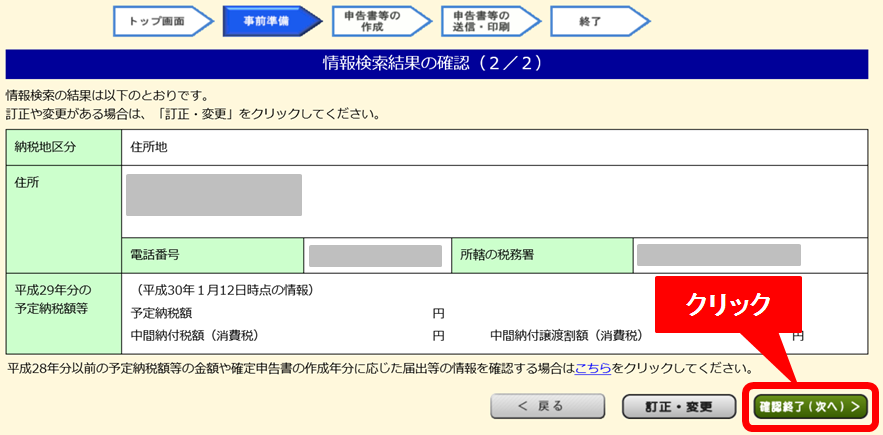

情報を検索した結果が2ページに渡り表示されます。

まずは1ページ目が表示されますので確認後「次へ」をクリックします。

情報検索結果の2ページ目が表示されますので、確認後「確認終了(次へ)」をクリックします。

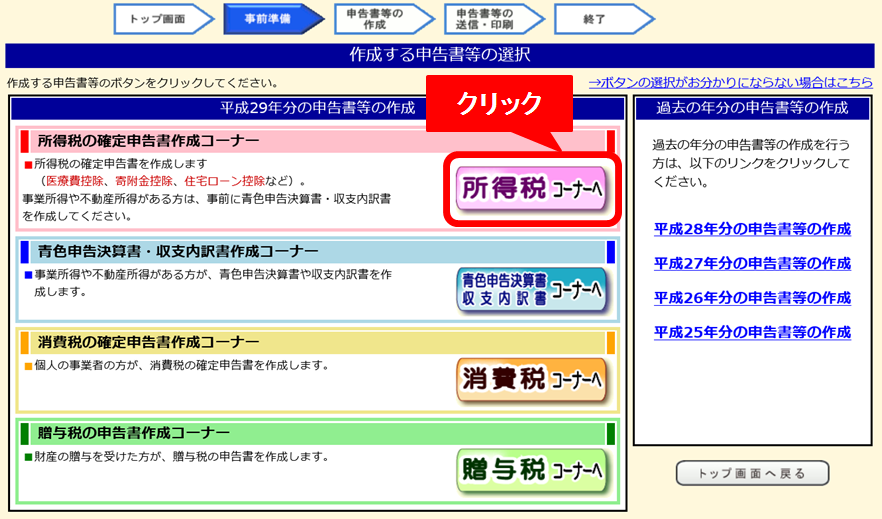

FX/CFDで得た利益に対する所得税の申告になりますので「所得税コーナーへ」をクリックします。

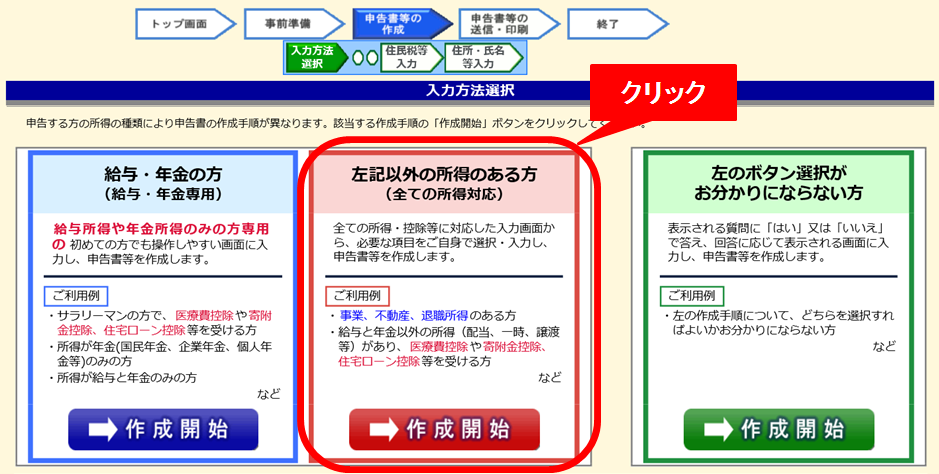

FX/CFDをされている方は「左記以外の所得のある方」をクリックします。

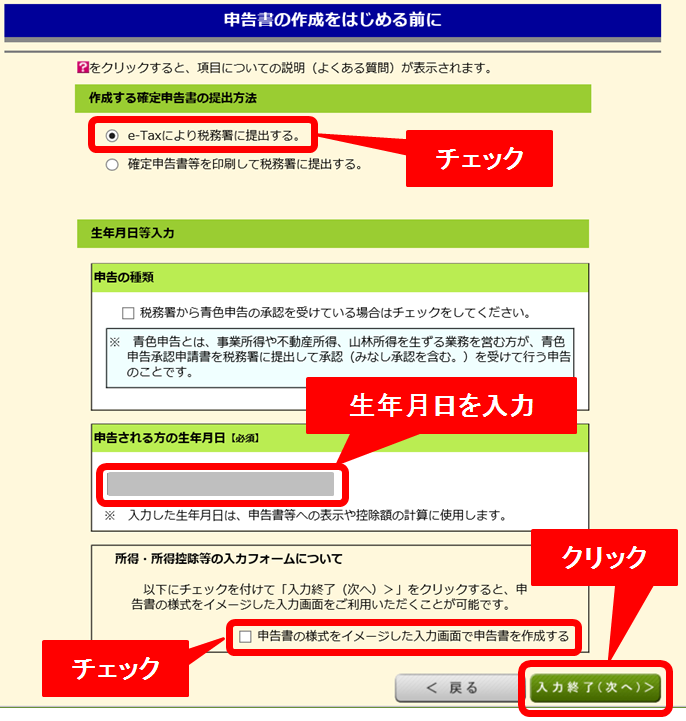

「e-Taxにより税務署に提出する。」のチェック、生年月日の入力、「申告書の様式をイメージした入力画面で申告書を作成する」にチェック後、「入力終了(次へ)」をクリックします。

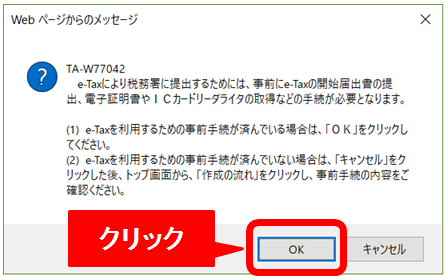

「OK」をクリックします。

さてここからがいよいよ本番になります。

FX/CFDの収入を入力する前にまずは給与や各種控除の入力をしましょう。

会社でもらった源泉徴収票をベースに入力していきますので、源泉徴収票を準備して下さい!

準備が出来たら「給与」をクリックします。

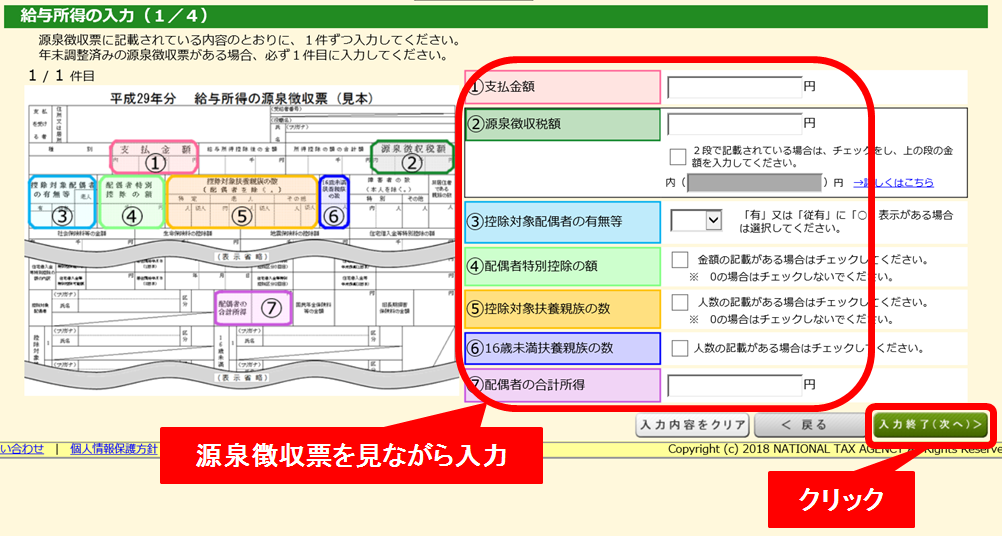

源泉徴収票を見ながら給与所得の1ページ目を入力します。

準備した源泉徴収票と同じレイアウト通りに入力欄がありますので、落ち着いて一つずつ入力していきましょう。

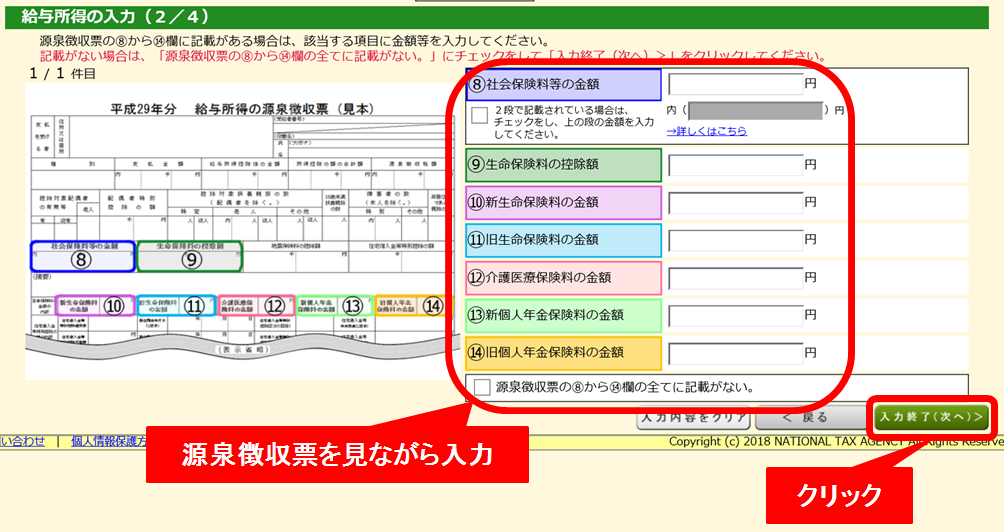

源泉徴収票を見ながら給与所得の2ページ目を入力します。

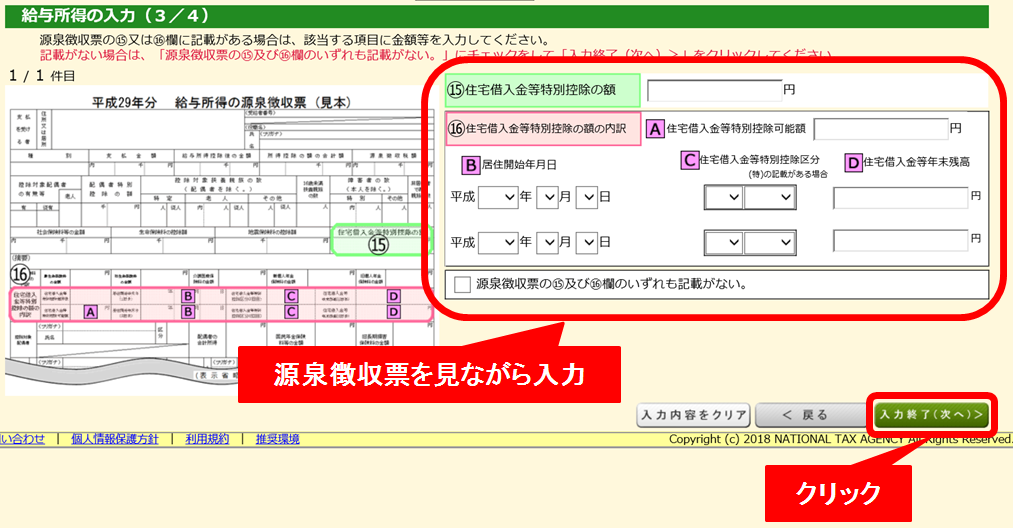

源泉徴収票を見ながら給与所得の3ページ目を入力します。

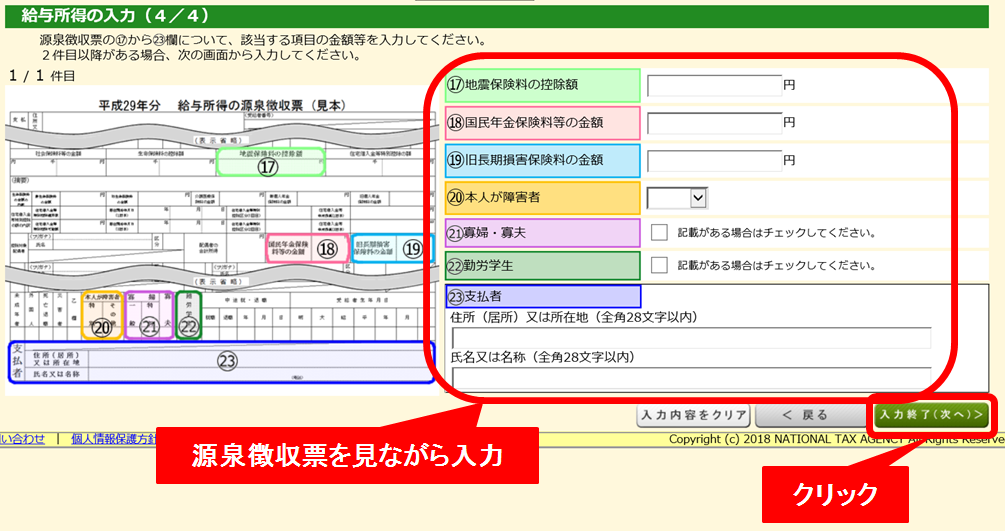

源泉徴収票を見ながら給与所得の4ページ目(最後のページ)を入力します。

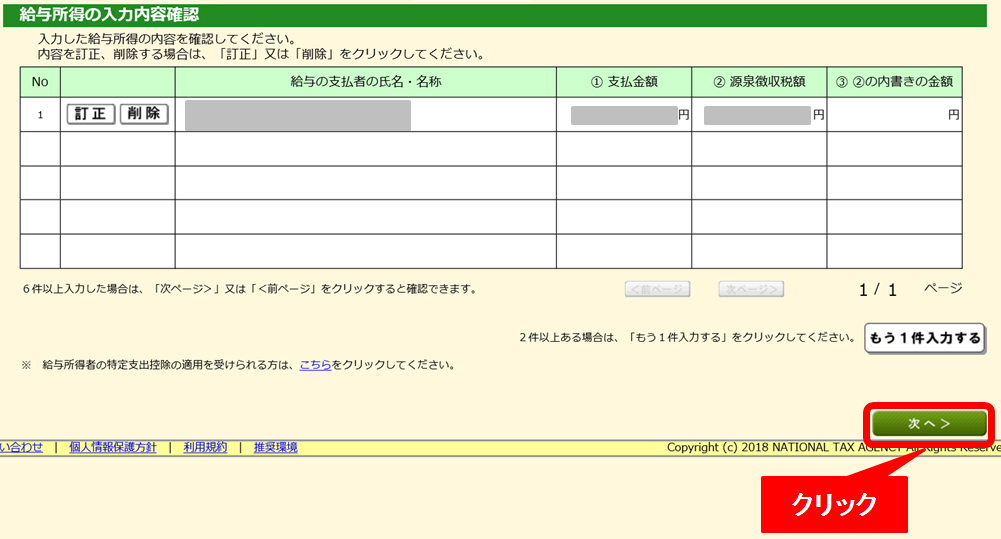

給与所得の入力内容(給与の支払者の氏名・名称、支払金額、源泉徴収税額)を確認し「次へ」をクリックします。

これまでで給与入力が完了しました。

次にいよいよFX/CFDの入力に入ります。

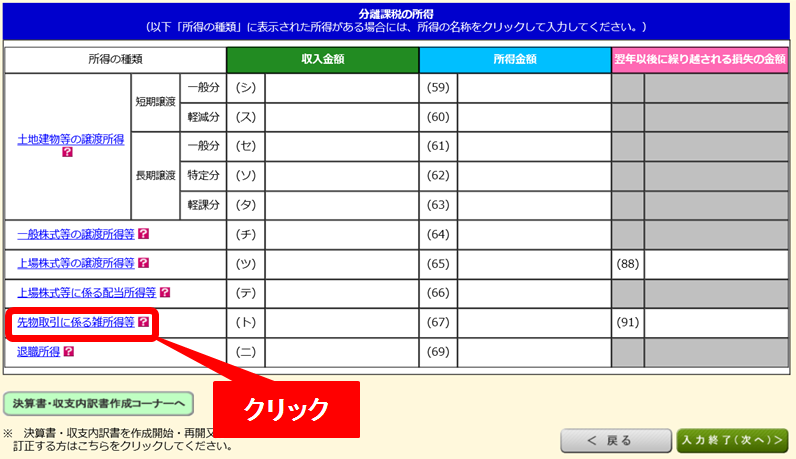

画面の一番下に「分離課税の所得」という項目があります。

その中の「先物取引に係る雑所得等」をクリックしてください。

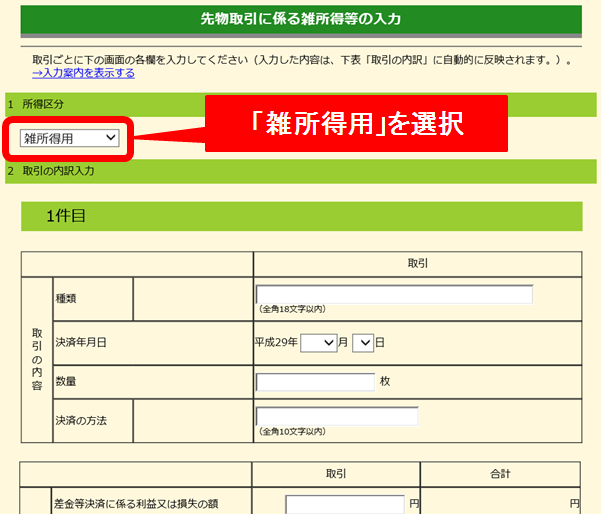

所得区分は「雑所得用」を選択します。

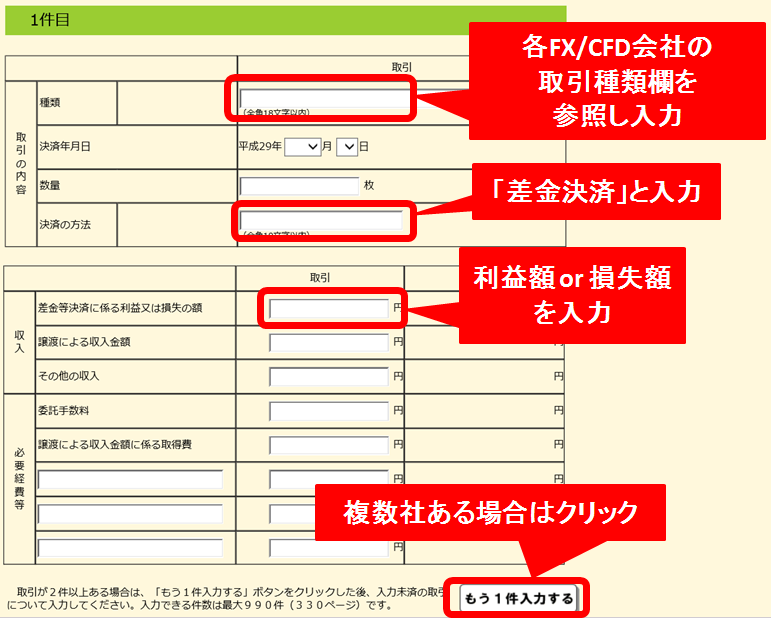

種類欄には各FX/CFD会社の取引種類欄に記載されている内容を入力します。

例えば通常のFX取引であれば「外国為替証拠金取引」、インヴァスト証券のトライオートETFは「店頭CFD取引」、DMM.com証券のIndexは「店頭デリバティブ取引」、Commodityは「店頭商品デリバティブ取引」といった感じです。

ちなみに「決済年月日」は空欄でOKで、「数量」がわかる場合は1年間で決済したポジションの合計数(1枚=10,000通貨)を入力してください。

決済の方法は「差金決済」になります。

収入欄の差金等決済に係る利益又は損失の額欄に1年間の利益もしくは損失額を入力します。

また、その他の収入には、スワップ金額の合計額を入力します

必要経費ですが、年間損益報告書の利益が既に手数料を引いた金額である場合は、当然ですが手数料を必要経費として計上することはできませんので注意しましょう。

それ以外の経費がある場合は各経費の年間合計額を入力します。

一般的には、プロバイダー料や関連書籍代、セミナーの交通費、振込手数料などが認められるようですが、それぞれの税務署により判断がまちまちのようですので一度最寄の税務署に確認されてみてはいかがでしょうか?

複数社でFX/CFD取引している場合は「もう1件入力する」をクリックし、本項をループします。

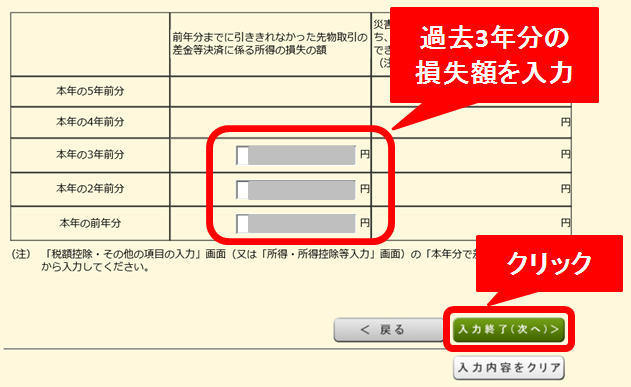

過去3年分の損失額を入力し「入力終了(次へ)」をクリックします。

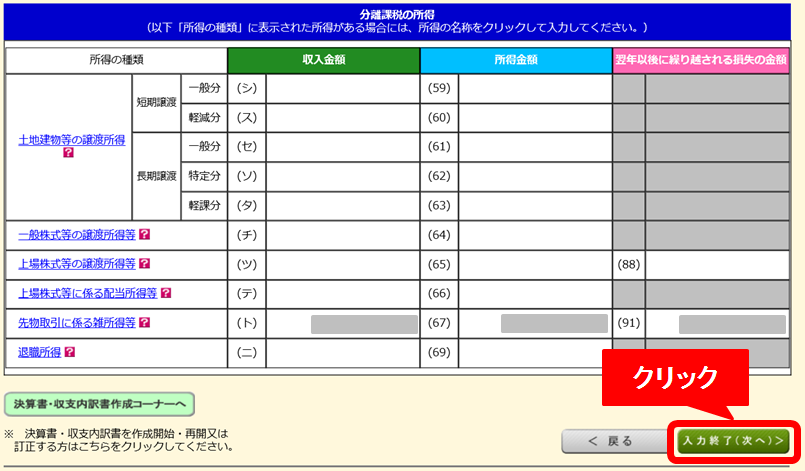

入力した損益合計額が表示されますので確認し「入力終了(次へ)」をクリックします。

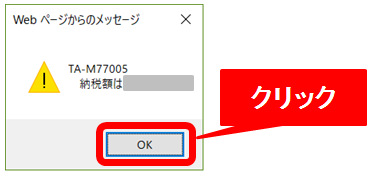

納税額が表示されるので確認し「OK」をクリックします。

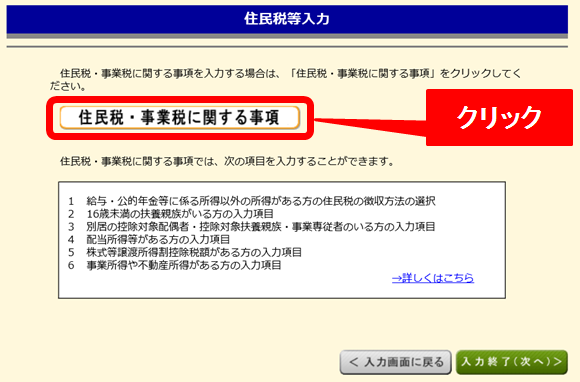

「住民税・事業税に関する事項」をクリックします。

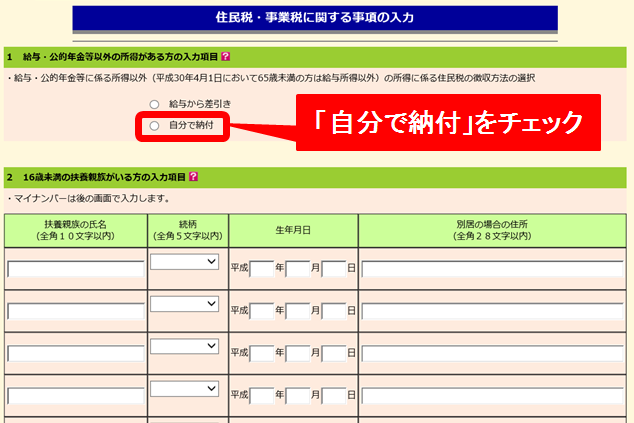

給与・公的年金等以外の所得がある方の入力項目で「自分で納付」をチェックします。

こうすることで会社にFX/CFDやってることがばれずにすみます。

特別徴収である「給与から差引き」を選択すると会社の給料から徴収されることとなり、会社にモロバレとなってしまいます。

それが嫌な場合は普通徴収である「自分で納付」を選択しましょう。

「自分で納付」を選択すると6月ごろに各市町村から振込用紙が郵便で届きますので、それを自分で支払えば住民税の納付完了となります。

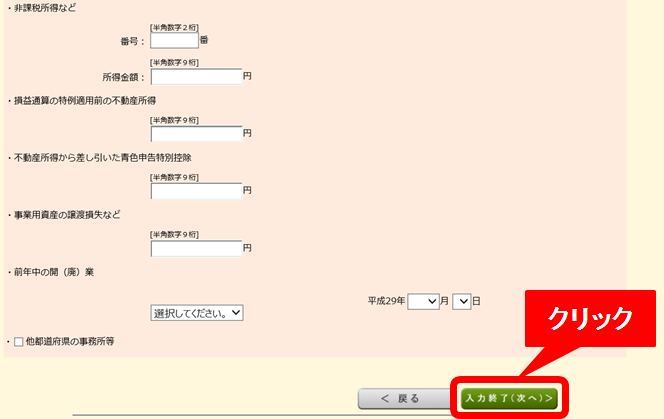

「入力終了(次へ)」をクリックします。

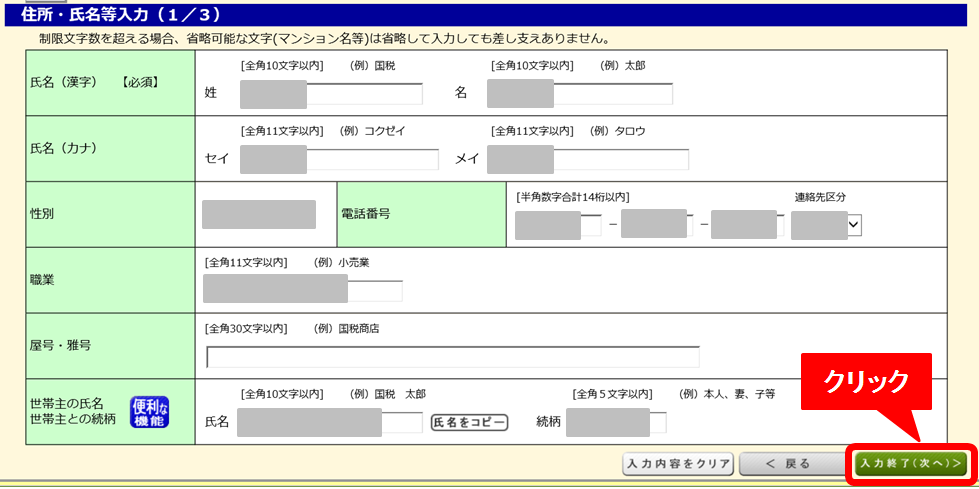

住所・氏名等入力画面の1ページ目を入力し「入力終了(次へ)」をクリックします。

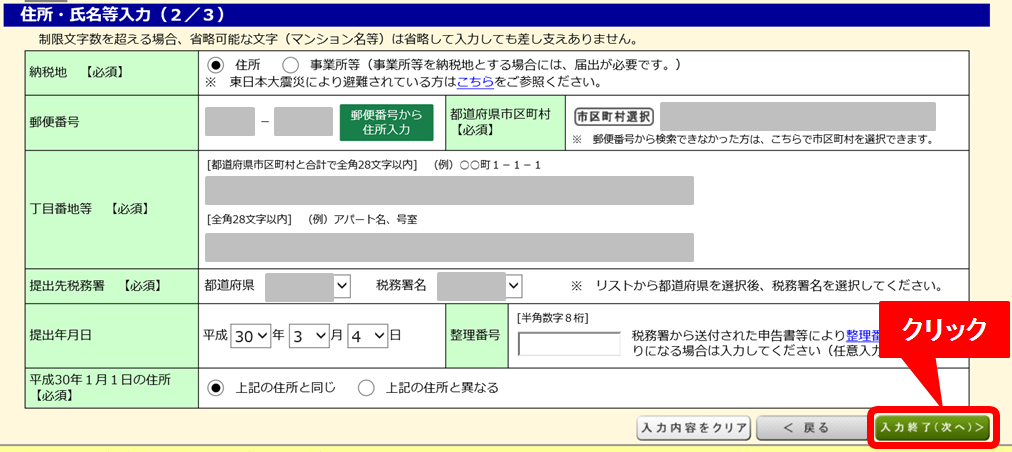

住所・氏名等入力画面の2ページ目を入力し「入力終了(次へ)」をクリックします。

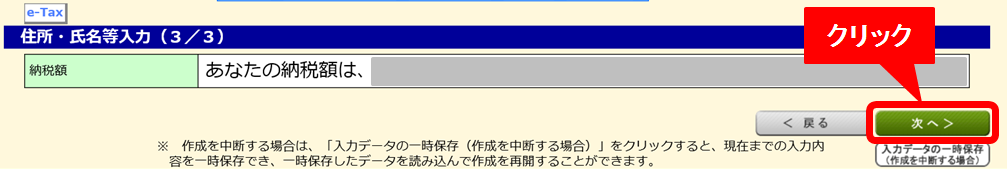

納税額を確認し「次へ」をクリックします。

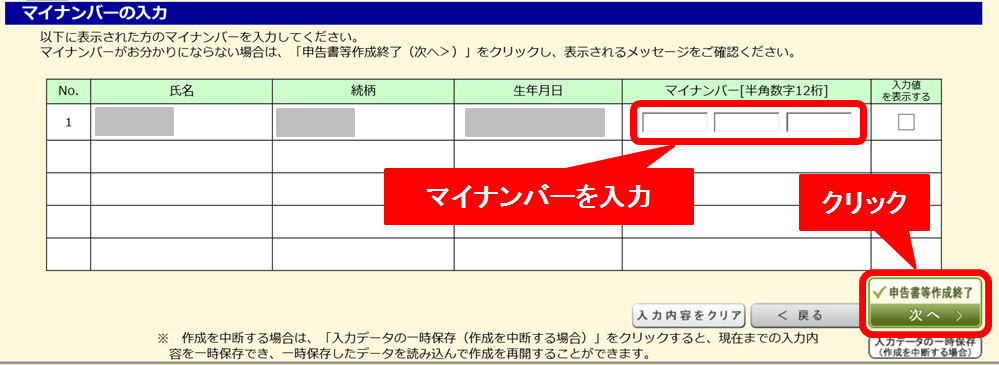

マイナンバーを入力し「次へ」をクリックします。

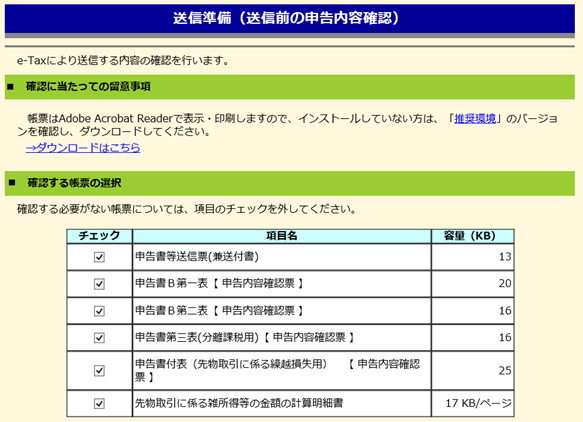

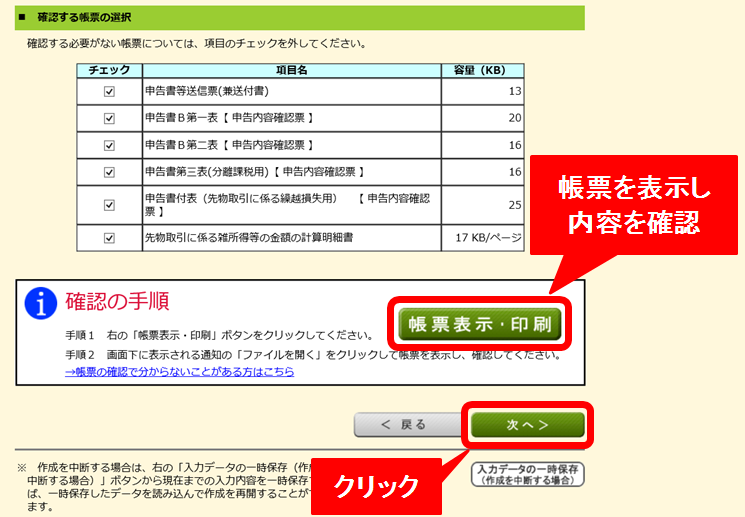

送信前の申告内容を確認します。

帳票を表示し内容確認後「次へ」をクリックします。

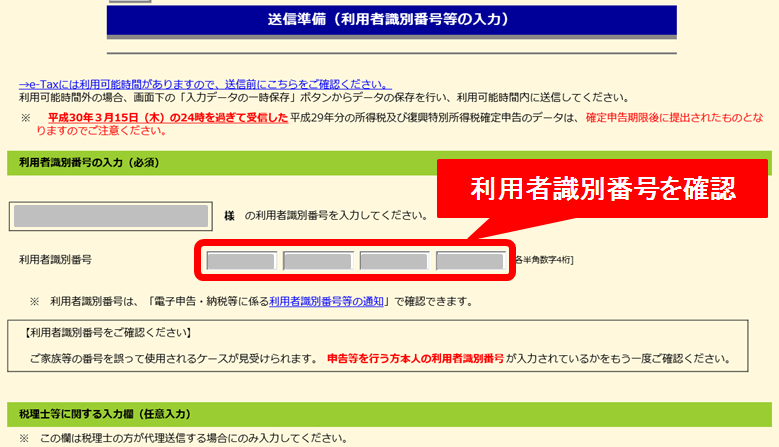

利用者識別番号を入力します。

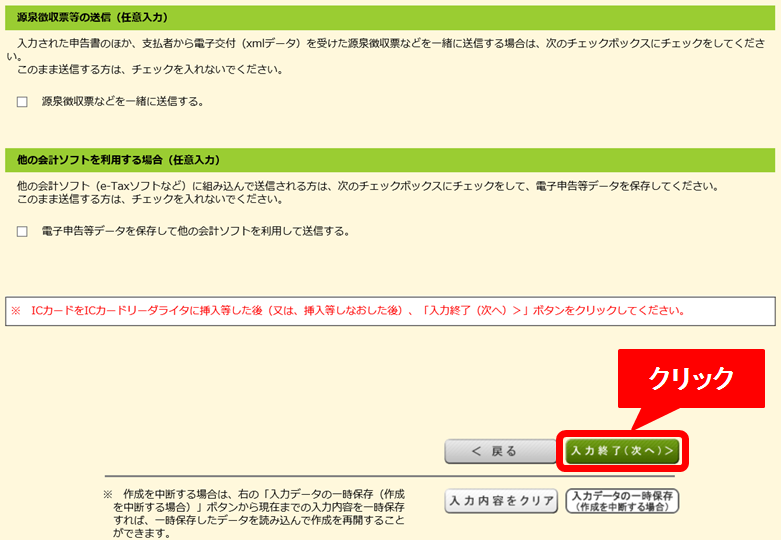

「入力終了(次へ)」をクリックします。

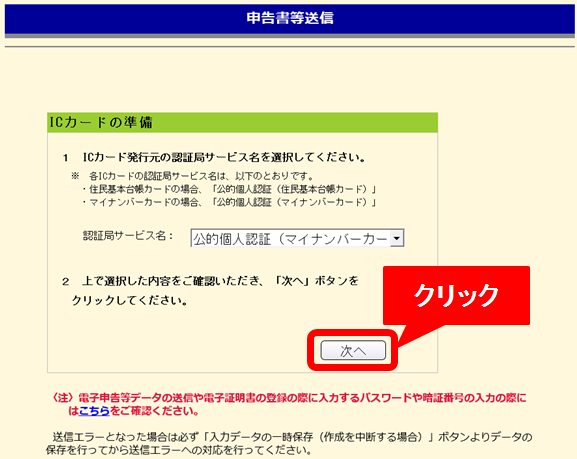

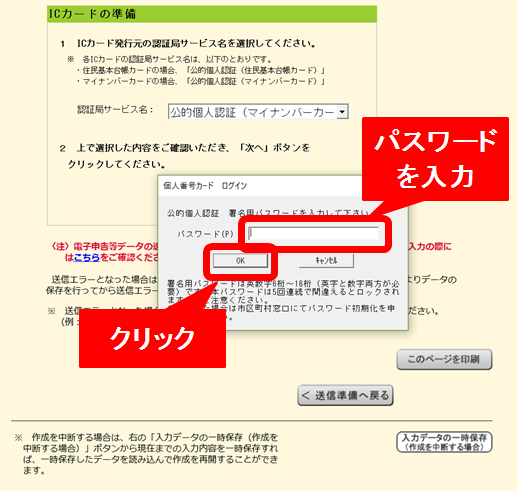

ICカードがマイナンバーカードになっていることを確認し「次へ」をクリックします。

「OK」をクリックします。

パスワードを入力し「OK」をクリックします。

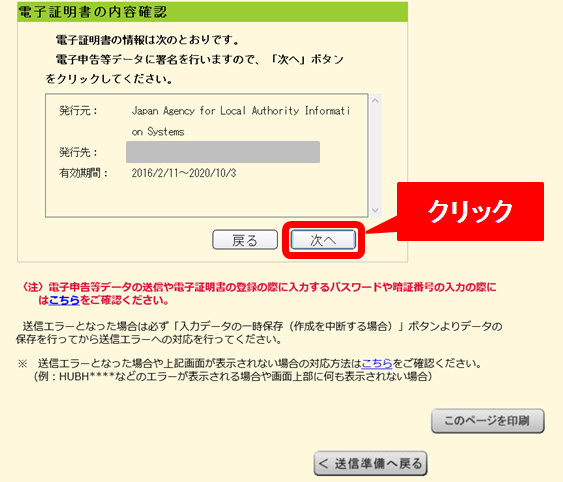

「次へ」をクリックします。

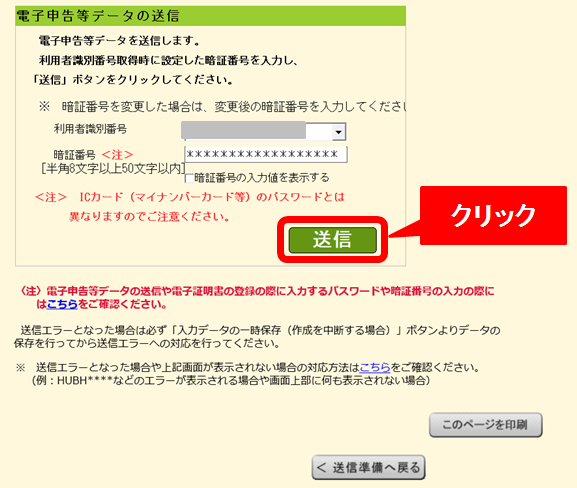

「送信」をクリックします。

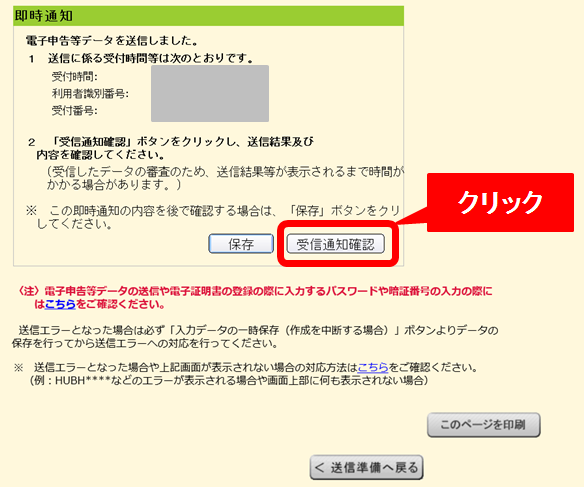

「受診通知確認」をクリックします。

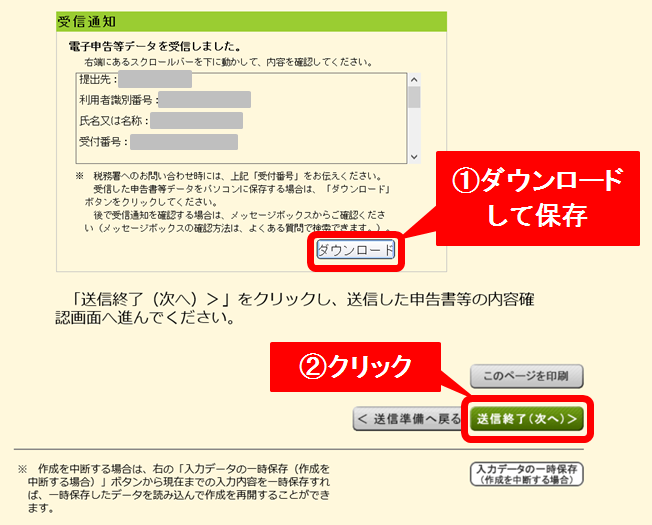

電子申告等データをダウンロードして保存後「送信終了(次へ)」をクリックします。

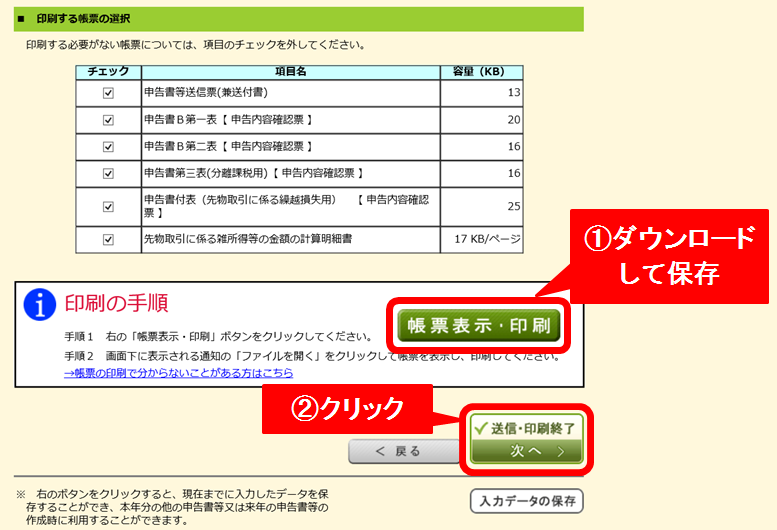

帳票をダウンロードし保存後「次へ」をクリックします。

「入力データを保存する」をクリックし保存します。

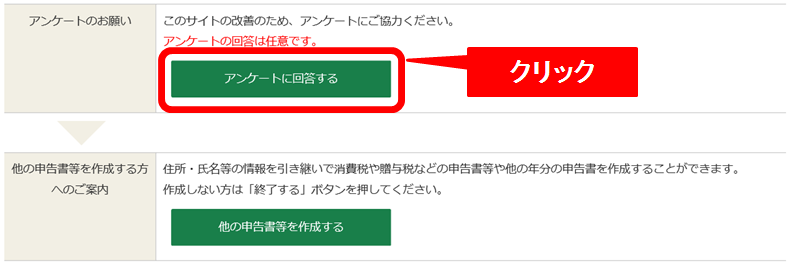

「アンケートに回答する」をクリックします。

下記画面でアンケートに回答しましょう。

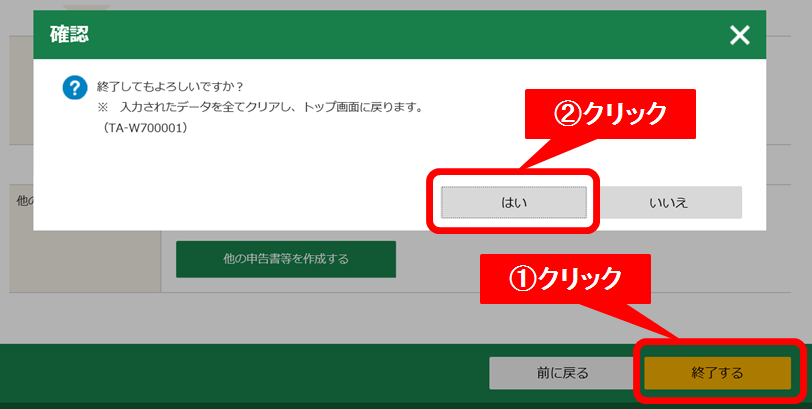

「終了する」をクリック後「はい」をクリックすれば全て完了です。

いかがでしたでしょうか?

はじめは大変だったかもしれませんが慣れればどうってことありません。

確定申告はとにかく事前準備が全てといっても過言ではありません。

直前になって慌てるのではなく、前もってキチンと準備し万全の態勢で臨めば恐れるに足りずスムーズにサクサク進む事でしょう!